يتفق العديد من المتداولين ذوي الخبرة أن السعر نفسه هو أفضل مؤشر.

من جهة يحتوي المخطط على جميع المعلومات الأكثر أهمية حول التغيرات في أسعار الأصول, ومن جهة أخرى هي معلومات موضعية قدر الإمكان لا يشوبها تصفيات أو صيغ إضافية.

لكن ما مدى دقة إجراء تحليل جدول الأسعار؟

وكيفية الحصول على معلومات حول الحركة المستقبلية في سوق الفوركس في حال وجود بيانات حول تغيرات حدثت بالفعل؟, في هذا سوف تساعد طريقة الشموع اليابانية.

الشموع اليابانية – هي نوع من الرسوم البيانية التي ربما كان يستخدمها التجار الشرقيين في العصور الوسطى من أجل تتبع التغيرات في أسعار الأرز.

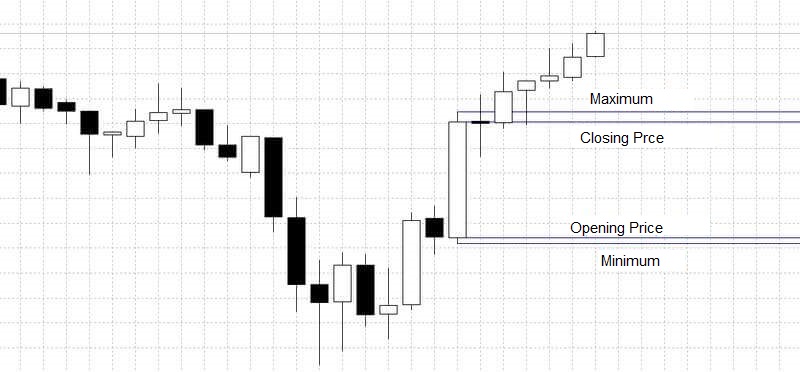

على النقيض من الرسم البياني الأوربي المعتاد، تعطي الشموع اليابانية معلومات أوفر حول حركة الأسعار: معلمات عمليات افتتاح واختتام الصفقات وكذلك الحد الأدنى والحد الأقصى للأسعار في إطار زمني محدد.

كقاعدة عامة، إذا كانت الأسعار تتجه للإرتفاع خلال تكوين الشمعة، يتحول جسم الشمعة إلي اللون الأبيض أو يترك فارغا.

وإذا انخفضت الأسعار يظلل الجسم باللون الأسود أو أي لون أخر، وإن كانت الشموع المتزايدة في هذا الرسم البياني لها لون الخلفية

وبهذا يسمح تحليل الشمعة اليابانية للتاجر أن يفهم كيف تغيرت الأسعار خلال فترة زمنية معينة.

معايير الانخفاضات والارتفاعات تمثل مجموعة كاملة من تقلبات الشمعة وتشير إلي تغيرات حقيقة في العملات أو أسعار أصول أخرى.

ويكتسب هذا الأمر أهمية خاصة في الرسوم البيانية على المدى طويل الأجل، حيث التغيرات في تداولات اليوم يتم عرضها جميعا في وقت الإغلاق.

كل شمعة تعطي المتداول معلومات معينة.

على سبيل المثال:

يشير الظل الطويل إلى حركة قوية في الاتجاه الذي تم توجيه إليه.

لكن بعد أن قامت مجموعة من المتداولين بإعادة توجيه الحركة إلي الجانب الأخر، يمكن اعتبار هذا بمثابة إشارة لتغير الاتجاه، والصفقات المفتوحة في الاتجاه المعاكس حيث يشير الظل.

ومع ذلك أكثر الإشارات فاعلية تعطى من قبل الشموع.

وهذه بعض النماذج التي يمكن تشكيلها من قبل واحدة أو مجموعة كاملة من الشموع.

تنقسم هذه الأنماط إلي مجموعات يشير بعضها إلي إمكانية حدوث انعكاس في الاتجاه، بينما يشير آخرون إلي استمراره.

ويطلق على الانعكاس بعد حدوثه اسم النموذج حيث بعد تشكيل السعر من المرجح أن يعكس اتجاهه.

وأكثر النماذج شعبية هي الامتصاص (الصاعد الهابط) والقضبان الداخلية وقضبان بين (المطرقة، الدوجي)

نموذج الامتصاص الصحيح يتشكل بعد حركة قوية، عندما تكون الشمعة الأخيرة تكونت في الاتجاه المعاكس (شمعة صاعدة بعد اتجاه هبوطي، أو شمعة هابطة بعد اتجاه صعودي).

في هذه الحالة الشمعة الأخيرة يجب أن تكون اكبر من سابقتها، وبالتالي يمتص الجسم تمام الجسم قبل الأخير، أما الظلال تكون لتغطية الصورة الظلية للشريط السابق.

في الرسم البياني هذا النموذج يعني أن الاتجاه السابق ضعيف (وهذا يتضح من خلال صغر حجم الشمعة الأخيرة التي شكلت نحو هذا الاتجاه).

في نفس الوقت الشمعة الحديثة القوية اصطفت في اتجاه معاكس، هذا يدل على أن التجار مهمتين في الاتجاه المعاكس، وتراكمت فيه قوة على استعداد لدفع الثمن كذلك.

وإذا كان السعر يذهب في الاتجاه الذي يشير إلي امتصاص شريط على الشمعة القادمة فسيكون من المنطقي فتح الصفقات في هذا الاتجاه.

التالي هو النموذج المشهور القضبان الداخلية وعلى الرسم البياني هذا النموذج يشبه الامتصاص العكسي.

ويتكون أيضا من اثنين من الشموع، ومع ذلك فإن شريط الإشارة الأخير يتداخل تماما مع الصورة الظلية السابقة.

قد يبدو الشريط الصغير في ظل الشريط السابق الكبير يتحدث عن ضعف مقاومة التيار السائد.

لكن في الواقع يعتمد كل شيء على المكان الذي سيذهب إليه السعر بعد تشكيل النموذج.

ويكون لدى المتداول الوقت الكافي لتحديد إذا ما كان السعر سيكسر الصورة الظلية للشمعة الكبيرة أم أن الحركة سوف تستمر كما كانت من قبل.

وإذا كان هناك انهيار في الاتجاه الذي يشير إلي الشريط الداخلي سيكون من المنطقي فتح الصفقات.

خلاف ذلك يعتبر هذا النموذج غير مكون ويتم تخطي الإشارة ببساطة.

ونموذج أخر شهير هو قضبان بين.

وحصل هذا النموذج على اسمه من قصة بينوكيو الخرافية التي كان لها انف طويل.

والشموع الذي تنتمي لهذه الفئة لها ظل طويل.

ويسمي شريط بين الثور أو المطرقة (مرة أخرى بسبب الشكل المميز)، والذي لديه ظل طويل إلي الأسفل أو جسم ابيض (فارغ) صغير، وشريط بين الدب أو دوجي (الأعلى) والذي لديه ظل طويل يشير إلي الأعلى واسود (ملون) صغير.

وتوجد شرائط بين في نهاية الاتجاه.

وهي تبلغ المتداول بأن مجموعة من التجار تهيمن على السوق حتى ذلك الحين.

وقدمت الدفعة الأخيرة لمواصلة التحرك في اتجاه معين لكن قوتهم ليست كافية.

ويرتد السعر مرة أخرى (ويتضح ذلك من خلال صاحب الظل الطويل).

وبعد تشكيل مثل هذه الشمعة سيكون من المنطقي فتح الصفقات في الاتجاه المعاكس لتلك المشار إليها بواسطة الظل (أي في عكس الاتجاه السابق).

إن نماذج الاتجاه المستمر ليست بنفس شعبية نماذج الانعكاس، لأن معظم المتداولين يفضلون السيطرة على الاتجاه في بدايته، ومع ذلك هناك العديد من النماذج المثيرة للاهتمام على الأقل هي قادرة على تحذير المتداول من أن الدخول في هذا الاتجاه الأن ليست بالفكرة الجيدة.

النموذج الأكثر شعبية هو الشموع الثلاثة وهو يعمل مع الاتجاهين الصاعد والهابط.

وكما هو واضح من الاسم يتكون من ثلاث شموع صغيرة مرتبة واحدة تلو الأخرى ضد التيار الرئيسي يكمل وجهة شريط كبير واحد يوجه في الاتجاه السابق (ضد اتجاه الشموع الثلاثة السابقة) ويصحح التعويض.

النموذج التالي يطلق عليه “المواجهة” وهو نفس قضبان بين لكن لا يقع في نهاية الاتجاه لكن في الوسط,.

العامل الرئيس هو اتجاه ظل شريط بين.

وإذا تم تشكيل شمعة مع ظل هابط طويل وجسم صاعد بسيط فهذا يعني الدببة يحاولون دفع سعر السهم إلي الأسفل.

لكن الثيران فازوا في المواجهة والاتجاه السائد مستمر.

يعطي كل نموذج من الشموع بحد ذاته إشارة معينة لفتح صفقة، ومع ذلك من اجل التداول بشكل أكثر فاعلية فمن المستحسن استخدام نظام تداول فيه إشارات من أنماط شموع مؤكدة أو تم تصنيفها عن طريق الأدوات الأخرى.